How to 債務整理【自己破産】おさらい編

自己破産のイメージとして、とにかく「それだけは」回避したいと考える多重債務者

は多いと思います。

私は未だ踏ん張っていますが、為替取引という世界はゼロサムゲームで人間の業が「天国に登りつめるか地獄に堕ちるか」の2択に向かうものだと覚悟していますので(もちろん天国行きになるよう勝ちきりたいですが)、いずれは「地獄=破産」に直面する時が来ることを覚悟してます。

その時が訪れましたら、私のライフプランニングの見通しが甘かったというよりは、人生の落伍者であることを潔く認めて潔く自己破産を選びます。

この「落伍者という烙印」を自ら押したくないという自負が「自己破産だけは回避したい」という意識に繋がっていると思います。

世間的なイメージも、それに近いものがあるようにも思いますが、自己破産をしても人生が続きます。

How to 債務整理【自己破産】おさらい編

目次

自己破産は、「借りたお金を返せないほど生活に困窮してる人」の債務整理の手続きです。

自己破産とは(おさらい)

破産しますと、返済不能状態にある債務者の全財産を現金化して債権者に平等に分配します。

その代わりに一切の債務を(借金ゼロ)免除してもらう手続きです。

その免除を受けることを「免責」と言います。

自己破産で免責を受けますと、例え300万の債務であろうとも3000万円でも、3億円でも、すべての債務はゼロになります(回復します)

現金化した全財産を債権者に平等に分配しますので、債務者は財産はすべて失います。

不動産(土地や家)を所有している場合も手放さないとなりません。

かといって一文無しになってしまうわけでもなく、すべての財産を取り上げて債権者に分配してしまいますと、その後の生活がより困窮してしまいますので「健康で文化的な最低限度の生活」が送れるようになっています。

自己破産をしても、当座の生活費として99万円までの現金と、生活に必要な家財(大型すぎないテレビや冷蔵庫、洗濯機、電子レンジ、ベッドなど)は残ります。

*私の知人の自己破産者のご家庭には、5ドアの冷蔵庫(専用の製氷庫の大型冷蔵庫を使っていました)

自己破産は、裁判所を介在させての決定事項ですので、債権債務には法的な効力が強く「借金ゼロになる」手段です。

また破産することによるデメリットも、普通の生活をしている限りは社会的なハンデはありません。

むしろ「まさかの自己破産歴」に自分を見失いネガティブになりすぎたり、性格的に屈折したり将来に悲観しないように、破産後の生活再建と同様に精神的な立て直しが大事だと思います。

自己破産に該当する条件

自己破産に該当する条件。

自己破産をするには現地点が「支払不能状態」であり、この先も長期的に「返済能力に欠ける」状態である必要があります。

「決められた期限までに借金の返済ができない状態が将来ずっと続く状況」です。

具体的な基準は「3年以内に現在の借金を完済できるか否か」となります。

3年以内の返済計画が見込める場合では、他の債務整理の手段(任意整理や個人再生)を用いるケースが多いようです。

個人の負債の場合は、生活苦で複数の金融機関からの借り入れが嵩み多重債務状態に陥ったケースや、病気や失業で無収入期間に借金が増加した場合などです。

2種類の手続き方法。

自己破産をする手続きには2種類の方法があります。

「同時廃止」と「管財事件」といいます。

管財事件と聞きますと「事件」を思い浮かべますが、「自己破産」そのものが(民事)事件という案件なのです。

管財人事件とは

不動産などの財産があり、資産が分散されている場合の自己破産に対して「管財人」が選任されて試算調査をし、債権者に分配することを管財人「事件」といいます。

一方で破産者に分配できる財産(資産)が無い場合は、破産手続開始決定と同時に破産手続き終了となります。

これを同時廃止といいます。

破産手続きの流れと期間。

破産手続きの期間は同時廃止は3カ月〜半年、管財事件は半年〜1年程度です。

自己破産手続きの流れ。

- 裁判所への破産申し立て

- 破産の面談(裁判所)

- 破産手続きの開始

- 1回目の官報公告

- 免責の面談(裁判所)

- 免責決定

- 2回目の官報公告

同時廃止の場合の流れ。

最初に裁判所に必要書類を提出し手続き費用を支払い「自己破産の申し立て」をします。

弁護士に依頼しているケースでは弁護士が代理人となってくれ、申立てと同時に即日(代理)面接となるケースが多いようです。

実務的にも当日に同時廃止の許可がおりれば、その日から破産手続きの開始となり、実質的に債務者が裁判所に足を運ぶケースは免責の面談の1度だけだと思われます。

また面談後に大抵の場合は、その日に免責決定がおります(あらかじめ自己破産が難しく複雑なケースでは弁護士も推奨しない場合が多いです。)

管財事件の場合の流れ。

管財事件のケースでは、試算を調査し財産を売却して現金化するだけでも半年程度かかり、不動産(土地・家)を売却するとなると1年近くかかることもあります。

それらが済んでから裁判所で免責の面談になります。

つまり破産者(債務者)が裁判所に足を運ぶのは1回のみ、免責の面談(裁判所)の時だけといったケースが殆どです。

いずれのケースでも債務者本人が裁判官から直接質問される場合もあり、その質問に答えて「免責決定を下すかどうか」が判断されます。

都市部の裁判所など自己破産案件の多い裁判所では、裁判所内の1室に破産申し立て者を一堂に集めて面談が行われ、即日に免責決定がくだされ、1週間〜2週間後に免責決定の通知が弁護士事務所に送付されることが殆どです。

自己破産のメリット&デメリット

破産することの主なメリットとデメリットです。

自己破産の3つメリット

- 免責が決定しますと、その時点で借金はゼロになる

- 給料等の強制執行、差し押さえ手続きを中止できる

- 弁護士に依頼をした時点で、督促や取り立ては止まる

自己破産の8つのデメリット< /p>

- 借金の原因、理由が問われる

- 相応の弁護士費用がかかる

- 官報に氏名が載りる(永遠に記録は残る)

- 資産価値のある財産はすべて処分

- 信用情報機関に事故扱いとして登録されますので10年程度は新たなローンや

借り入れできない - 連帯保証人がいる場合は保証人が代理弁済の義務を負う

- 破産手続き中は就業できない資格制限がある

- 破産をしても税金や公的な支払いは免れない

<自己破産のメリット3つデメリット8つ

自己破産メリット(1)借金ゼロ。

裁判所の判断で(実際は裁判官の判断)で、破産の免責決定がされれば(破産が認められれば)その時点で借金はゼロになります。

破産法253条1項。

免責決定がされると、これまでの借金はすべて免除となる。

また裁判所での免責を受ける裁判所(法廷ではありません)に、免責当日に「債権者の意見を聞く」機会が設けられており、「お金返せという修羅場」を想像しますが、そういう揉めてしまうケースは相続絡みや個人間での金銭貸借の場合が主で、カードローン等の金融機関が出向いてくることはないようです。

自己破産メリット(2)差し押さえ中止。

債権者からの、給料差し押さえや家財の差し押さえ等の強制執行手続きは、改めて弁護士や(場合によっては財産管財人)裁判所が介入して「公平な分配」を取り計らいますので、中止となります。

もし給料を差し押さえられていても、一切の強制執行は中止となります。

一昔前の前のテレビドラマで、借金が返せない代わりに取り立て人がアパートにやってきて、家財に「差し押さえのテープ」を貼るシーンは印象的ですが、実際にそれを行うのは管財人が関与した場合の自己破産のケースです。

つまり財産の多い人です。

自己破産メリット(3)取り立てが止まります。

弁護士に依頼した時点で、督促、取り立てが終わります。

これは自己破産に限らず債務整理のすべてにおいて、弁護士に依頼しますと各債権者に「受任通知」を送ります。

簡単に説明しますと、「この件に関しては、代理人として弁護士が介入しましたので、何かあれば弁護士を通してください」となります。

貸金業法21条1項9号。弁護士、司法書士から受任通知を受け取った債権者は、許可なく一切の取り立ては行えない。

自己破産のデメリット(1)理由を問われます。

借金をした原因や理由が問われます。

それは自己破産に「免責不許可事由」が存在するからです。

代表的な免責不許可事由。

- ギャンブル(パチンコ、競馬、麻雀etc.)

- FXなどの為替取引

- 単純な浪費(遊興費)

これらに該当しますと免責がおりない(借金帳消しとならない)ケースが多いです。

代表的な免責不許可事由にギャンブルがあります。

またFXなどの為替取引の負債、単なる浪費も、簡単に自己破産としてしまいますと「自己破産を覚悟して多重債務をを繰り返す構図の予防」という判断がされるようで

す。

但し、これらの事由が絶対に破産の免責決定がされないというわけではなく、ギャンブルによる借金の場合は反省文を提出することによって、裁判官の裁量で免責が許可される場合もあります。

破産法252条2項。

裁量免責

裁判所は、破産手続開始の決定に至った経緯その他一切の事情を考慮して免責を許可することが相当であると認めるときは,免責許可の決定をすることができる。

つまり、破産手続きに入るまでの経緯や、現在の状況、今後の見通しなどを総合的に考慮されるようです。

参照:http://www.stat.go.jp/index.htm

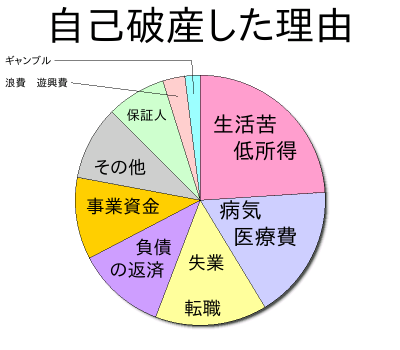

総務省の統計ですと、ギャンブルや遊興費という理由での自己破産の割合が全体の3%未満と低いですが、1度目(最初の)自己破産ではギャンブルでも免責が許可される可能性が高いようです。

また、いわゆる「ギャンブルで身を崩して」をキッカケとする生活苦や失業、負債の返済なども含まれていると思われます。

他にも、借金の理由以外にも免責免責不許可となるケースとして、「借金ゼロになったにも関わらず、任意で返済した」等は注意しなくてはなりません。

*自己破産は、任意整理と違い対象を選ぶことができず、また一度借金がゼロになった相手に返済することができません。

その他「財産隠し(没収逃れ)」「管財人に非協力的な態度」「自己破産前の資産売却」なども免責不許可事由に該当(刑事事件にもなります)ので、弁護士のアドバイスに基づいて行動することが間違いないと思います。

自己破産のデメリット(2)費用がかかります。

弁護士費用が相応に発生します。

自己破産をするには、着手金、実費、成功報酬がかかります。

3つの弁護士費用。

- 着手金とは:弁護士が「自己破産」に着手する費用

- 実費とは:裁判所の手続き費用等

- 成功報酬とは:免責許可がおりた場合の報酬

自己破産にかかる全部の費用(弁護士の着手金、実費、成功報酬費用の合計)は、同時廃止では30万円〜40万円、少額なケースの管財事件では50万円〜60万円。

試算が多い管財事件の自己破産は80万円以上かかります。

着手金で20万円、裁判所の手続き費用等の実費が4〜5万円、成功報酬が10万円程度の弁護士事務所が多いようです(同時廃止の場合)

また破産手続き中でも過払い金の返還手続きもしてくれます・・・が、返還されたお金は債権者への分配、次に弁護士費用に充てられます。

実務的な費用の支払い。

自己破産をしなければならない程、生活が困窮して追い詰められている人には、債権者に分配できるような財産は(持ち家を除いて)殆どない状態が実態ですので、自己破産の多くは同時廃止となります。

着手金、成功報酬を合わせた30万円〜40万円という費用を聞くと「負債に苦しんでいる上に更に弁護士費用がかかるのか」と感じると思います。

実務的には、弁護士に依頼すると同時に一切の支払いや督促が止まり、裁判所へ申し立てをする期間までの数ヶ月の間で弁護士事務所に積み立てていくというケースが多いです。

その積み立て期間に定めはありませんので、極端な場合は弁護士費用を1万円ずつ36回払いで積み立てていくことも可能です(その分、自己破産の免責が遅れます)

また自己破産の免責がおりますと借金はゼロになりますので、すべてをの費用を前払いにするのではなく、返済のない自己破産後の生活費の中から分割払いで弁護士費用の返済に充てるケースもあります。

自己破産のデメリット(3)官報に登録されます。

自己破産しますと、「破産の決定時」と「免責の決定時」の計2回、官報に公告されて個人情報が載ります。

そしてその記録は永遠に残ります。

官報(かんぽう)とは

日本国政府の機関紙である。国としての作用に関わる事柄の広報および公告をその使命とする。

引用:http://ur2.link/FdMK

官報は一般的に公開している情報ではなく、政府が発刊している新聞(広報・公告)のようなものです。

そこには法律や政令、条約等の公布が記されていいます。

また地域の公共工事の落札状況も記載されていると同時に、自己破産(相続関係)の内容も裁判情報から決定事項が引用される形で記載登録されますので、そこには個人名と住所が記載され自己破産した負債額と事由(理由)が記載されます。

官報は土日祝日を除いて毎日発刊され値段は136円です。

官報の入手方法。

- 各都道府県に数ヶ所ある販売店で購入

- インターネット官報(月額サービス)

直接、販売店で購入するか、インターネットで月額を収めて閲覧するかの2通りです。

インターネット官報

一般の人が、わざわざわ毎日官報を買って見ることはないと思いますが、この官報は「信用情報の利用目的」の為に金融機関が閲覧して利用しているようです。

自己破産のデメリット(4)財産没収。

価値のある財産はすべて処分され、債権者に平等に分配されます。

もちろん平等とは貸付金額の割合に応じた分配となりますので、土地やマイホームの残債に抵当権が設定されている場合などで、住宅ローンの貸付が一番多い場合は、その業者が最優先で分配されます。

但し、民事執行法により、健康で文化的な最低限度の生活が送れるように、資産価値20万円以下の車やパソコン、細かな条件としては29型以下のテレビ、生活家財は差し押さえられません。

現金も99万円までは手元に残せます。

自己破産のデメリット(5)新たな融資は受けられません。

信用情報機関に(自己破産の)事故情報が登録されます

信用情報機関に(自己破産の)事故情報が登録されますので、抹消されるまでの期間およそ10年間は他の債務整理同様に、新たにクレジットカードを作ることができなければ、ローンを組むこともできなくなります。

その信用情報機関は3つあります。

- 日本信用情報機構(JICC)

- 株式会社シー・アイ・シー(CIC)

- 全国銀行個人信用情報センター(KSC)

自己破産しますと、上記の信用情報機関に(自己破産した)金融事故情報が登録されます。

ただこの情報は、官報と違い本人以外は閲覧することができず、主に金融機関がお客の信用情報を照合する為の限定的な情報です。

また10年経過後も破産対象の金融機関(系列含む)からの融資は、その金融機関独自のデータベースがある為、新たな融資(再融資)は見込めません。

自己破産のデメリット(6)連帯保証人に全請求がいく。

自己破産した場合に、その債務に連帯保証人がいる場合は、全額が連帯保証人に請求され代理弁済の義務が発生します。

自己破産のデメリット(7)職業・資格制限。

破産の手続き期間(3ヶ月〜半年間)4カ月間)は就職に制限がかかります。

就けない職業や資格の一時停止といった措置があります。

但し、自己破産の免責がおりればすべて解除されます。

自己破産による就けない職業(資格)

弁護士や司法書士といった士業。

公認会計士・社会保険労務士・不動産鑑定士・税理士・行政書士・公証人・宅地建物取引業

警備員・生命保険募集人といった主に金銭に関わる業務。

質屋・遺言執行者・後見人・保佐人

上記の資格制限は、手続き中は休職せざる得ません。

自己破産のデメリット(8)税金は免除されません。

自己破産で債務が免除されても、各種税金や健康保険料、年金などの公的支払、養育費や賠償金などの支払いも免除はされません。

あくまでも債務のみが免除されます。

How to 自己破産まとめ。

「借りたお金を返せないほど生活に困窮してる人」となり、やむを得ず自己破産を選択するしか方法がないとしても、それ以後も人生は続きますので、破産以前の暮らし(所得や収入の経済状況)が好転しないと、また再度お金を返せないほど困窮する暮らしが続くことになります。

私の周りにも自己破産された親しい方がいるのでよく感じますが、破産者にしか分からないこともあると思いますが、生活していくうえでのデメリットは皆無だと思います。

唯一、「自己破産歴」という心に傷跡を残したままの人生はツマラナイと思いますので、精神的な面の切り替えは大事だと思います。